尽情燃烧吧!牛市之火!——道达对话牛博士

本周,在超预期的重磅政策刺激下,A股暴涨,出现了久违的牛市氛围。全周,A股各大指数的涨幅都超过了10%,其中,创业板指数大涨22.71%,上证指数、深证成指分别上涨12.81%、17.83%。

那么,牛市来了吗?现在上车还晚吗?还有哪些板块值得关注?今天,牛博士和达哥就大家关心的问题展开讨论。

牛博士:达哥,你好。真是激情四射的一周,本周的大涨,太振奋人心了,已经很久没有出现这种的盛况了。我今天首先想问你一个问题:牛市来了吗?

道达:确实,达哥也被这种历史罕见的快速上涨所震憾,看盘的时候心潮澎湃,只想说一句“让牛市之火尽情燃烧吧!”在我看来,牛市已经出现。

首先,政策面。从9月24日的国新办发布会,到9月26日的中央政治局会议,我用一句话来表达我的观点:不仅扭转了市场预期,而且还扭转了经济预期及其他预期。

当前,政策面已经反转。流动性方面,流动性充裕的预期足。中央政治局会议提到,“要降低存款准备金率,实施有力度的降息。”目前央行已经降准了0.5个百分点;此外,从9月27日起公开市场7天期逆回购操作利率由此前的1.70%调整为1.50%。

央行已经出招了,接下来要看财政政策。如果财政政策加码,或者有增量财政政策出台,那么可以从宏观层面确认牛市。但是,等宏观层面确认牛市之后再进场,股价已经涨高很大一截了。

其次,技术面。我认为有四个值得注意的地方。

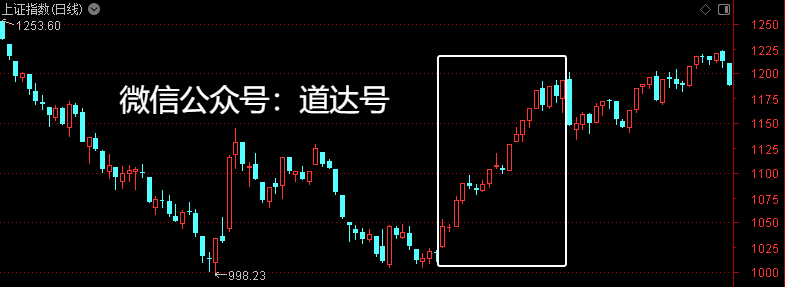

一是两大指数的下跌周期基本完成。

上证指数、深证成指2010年11月高点到2014年牛市启动经历了44个月,2015年6月牛市高点到2019年1月结构性牛市启动也是44个月,2021年的结构性牛市高点到本月也是44个月。

二是当前行情和“519”行情有两个类似的特征:三重底、行情突然爆发。

在1997年5月上证指数见顶之前,A股出现了一波牛市,然后在1997年5月开始到“519”行情爆发期间,出现了三重底。2019年至今,A股经历了一轮结构性牛市,期间上证指数出现了三重底。

本轮行情和“519”行情一样,行情都是突然就爆发了,让人猝不及防。

三是上证指数的周K线出现了2022年5月-今年2月的大跨度底背离。从历史来看,周K线大跨度底背离出现之后,都出现了大牛市或结构性牛市。

比如2002年2月-2005年6月、2010年7月-2014年6月、2016年3月-2018年12月,上证指数都出现了周K线MACD大跨度底背离,其中,前两次出现了大牛市,后一次出现了结构性牛市。

四是下降趋势线突破。从上证指数的历史来看,从牛市或小牛市或结构性牛市的高点或重要高点开始,画一条高点之间的连线,突破了这条下降趋势线之后,在技术上对牛市进行确认。

比如1997年5月高点-1998年6月高点的连线突破之后,出现了一轮到2245点的牛市;2001年6月牛市高点-2004年4月高点的连线突破之后,出现了一轮到6124点的牛市;2009年8月小牛市高点-2010年11月高点的连线突破之后,出现了一轮到5178点的牛市。

本周五,行情火到“宕机”。如果没有出现“宕机”,那么上证指数周五就会突破2021年12月底以来的下降趋势线。就当前的火爆行情来看,突破指日可待,在技术上对牛市进行确认也是指日可待的。

这四个方面说明什么呢?

下跌周期耗尽,决定了指数在时间上的调整下限。三重底,为未来行情打下了扎实的基础。周K线的大跨度底背离,代表着会有牛市行情。长期下降趋势线的突破,代表着在技术上对牛市进行确认。

再次,期指大幅升水。

周五,上证50、沪深300、中证500、中证1000的股指期货,涨幅远远大于对应的指数,而且升水幅度都比较大。期指大幅升水,表明了资金对行情的看好态度。

最后,资金面,资金开始跑步进场。场内,交投火爆,导致“交易系统异常”。不仅场内股民抢筹,就连休眠账户也被唤醒了。新开户方面,本周券商线上开户激增。另据报道,工商银行银证转账净值指数本周创2021年以来三年半的新高。

另外提到一点,还有一个交易日,国庆长假就要来临了。在国庆节之前,股市暴力拉升。长假期间走亲访友、结伴旅游等场合,大家会充分交流股票账户加零(10倍)的美好愿景。没有入市及犹豫不决的人,长假结束之后会开始进场;没有加大资金投入的人,也会在明天及国庆节后为股市“充值”。

长假之后迎来大规模的增量资金,历史上出现过多次。比如,2007年和2015年这两年的春节,春节期间亲朋好友的财富增长故事发酵之后,市场迎来了大批新股民,迎来了增量资金,股市随后都出现了新一轮的拉升。

说完中期预期,再来看短期。

2014年7月24日,上证指数突破2014年2月-4月的高点连线,从小趋势初步确认牛市要来了。当时的第一波拉升用时9个交易日,之后进入震荡走高阶段。

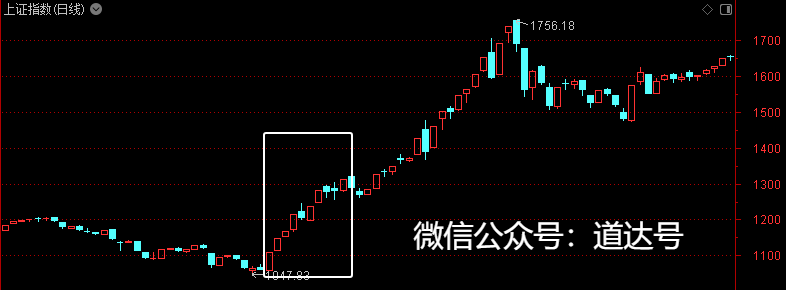

2005年998点以来的双底形成之后,上证指数在7月下旬-8月中旬的一波拉升,用时19个交易日。之后就进入到了近一个月的震荡及震荡走高阶段。

1999年“519”行情爆发,上证指数从5月19日开始的第一波拉升,用时11个交易日。回调两个交易日之后,上证指数再度上行。

因此,从短线的角度来讲,参考历史走势,我认为牛市第一阶段中的直线拉升阶段还没有结束,时间上可以展望到国庆节后的第一个交易周结束。

不过,需要注意的是,因为本周指数上行的斜率非常大,后续几天的斜率可能不会像本周这样大。

牛博士:感谢达哥从政策面、资金面、技术面等角度,对牛市进行确认,十足的干货!周末我听到最多的是“踏空比套牢难受100倍”,广大的读者也迫切想知道你当前的操作态度,以及现在还有哪些机会。

道达:既然是牛市,而且是才刚起涨,有两个字能代表我的态度:干、守。

干,就是上车要早要快。上车晚了,成本就高了,先不谈收益率的问题,一旦震荡,投资者心态可能就会发生变化。

守,就是要守得住,不要频繁换股。每一轮牛市,5倍股、10倍股多的是,绝大多数的股票都能实现翻倍。不过,即便如此,还是有不少投资者的收益比较一般,甚至亏钱及亏大钱的人都有,其中一个原因就是频繁换股、反复横跳。

至于机会方面,我先从牛市的阶段说起。一般来说,牛市有三个阶段。前两个阶段,每个阶段从先到后基本上都有相同的三个小阶段:直线拉升、震荡攀升、震荡回调。目前,正处于第一个阶段的直线拉升阶段。

从历史来看,牛市初期最先大幅上涨的是最先受益政策的板块,这类板块共振大盘,弹性最大,强度最强。

从9月24日的国新办发布会、9月26日的中央政治局会议来看,受益最明显的板块或方向有几个。

受益的行业,有金融、地产、消费。风格方面,蓝筹白马、破净股受益。股票的主要资金属性方面,机构重仓股受益。题材方面,并购重组受益。

并购重组方面,这个方向我一直在提,今天我就不再赘述。

破净股方面,在微信公众号“道达号”本周五及周六的头条文章中,我们给大家梳理了243只长期破净股的名单,以及一些业绩增、回购多、估值低、股息率高的长期破净股“优等生”的名单。

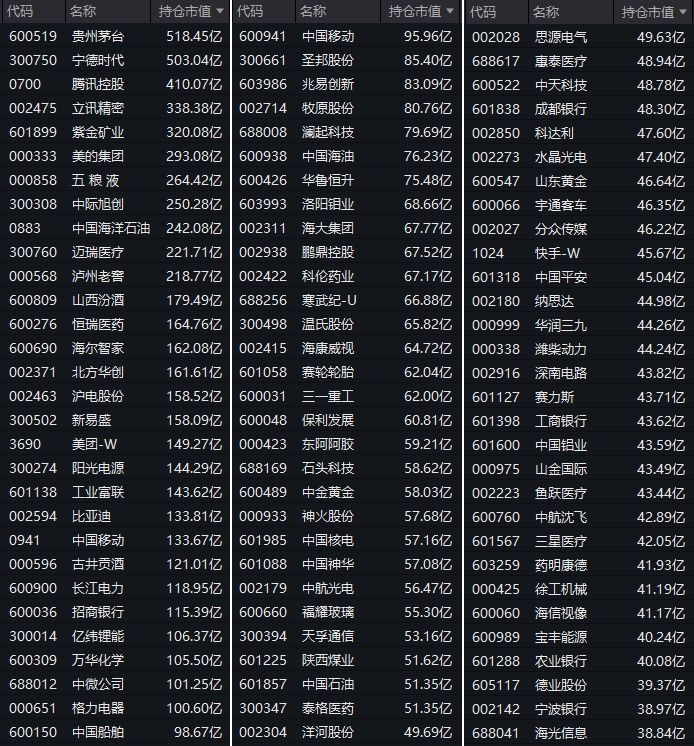

以下是基金重仓股名单,供各位参考。

金融方向,当前以券商、互联金融为主。券商股是明显受益于牛市的,而投资者对互联金融是有上一轮大牛市的记忆的。

我汇总了2021年以来金融、地产、消费的超跌股名单。大家可以关注微信公众号“道达号”,在道达号的对话框中,回复“核心”三个字,获取名单。

其次是超跌股。因为牛市已来,那么超跌股方向会吸引不少投资者去抄底,博取弹性。从2021年以来,跌幅超过70%的个股不少,这些个股即便在牛市中涨一倍,可能也才收复2021年以来下跌失地的一半左右。

我汇总了2021年以来股价超跌且最低点以来涨幅很小的个股名单。大家可以关注微信公众号“道达号”,在道达号的对话框中,回复“超跌股”三个字,获取名单。

虽然领涨方向有金融、地产、消费,但牛市主线还没出现或者还没有安全确定,因此,尽量选择市场合力的方向。

最后达哥作一个总结:尽情燃烧吧!牛市之火!牛市第一阶段中的直线拉升阶段,还没有结束,时间上可以展望到国庆假期之后的第一周。此时,上车要早要快,在普涨的阶段不要频繁换股。板块方面,市场合力的方向在金融、地产、消费、机构重仓股、超跌股等板块上。

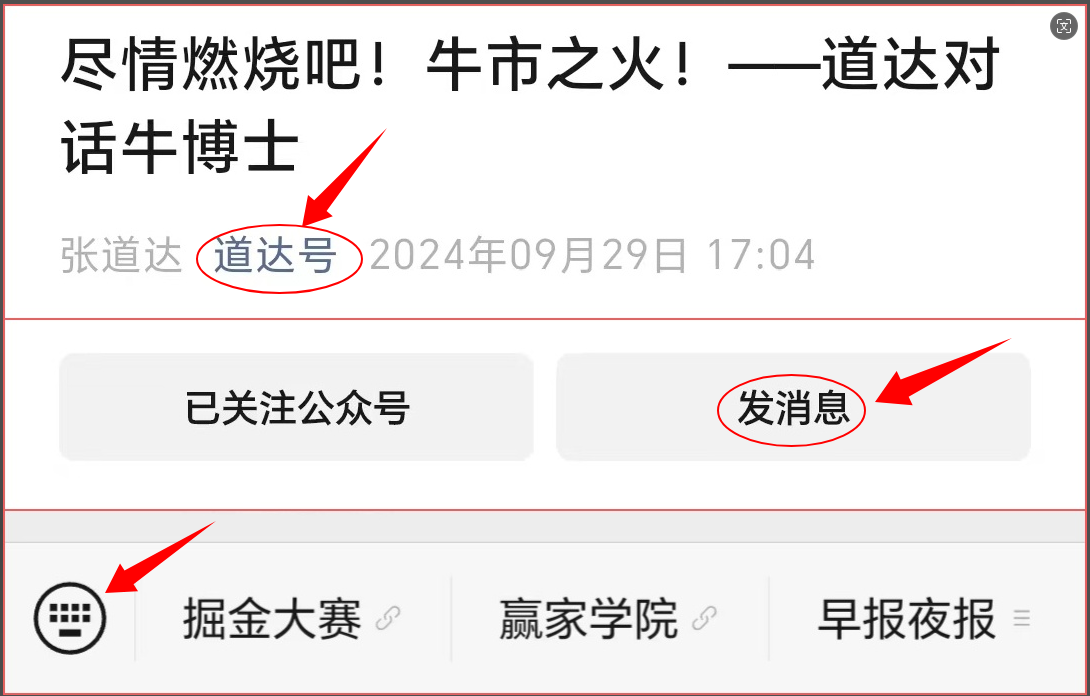

PS:1.有朋友不知道如何找到对话框,也就找不到获取名单的方法。达哥给大家介绍一下:

首先点击本文标题下方的“道达号”三个字,然后点“发消息”,点左下角有键盘符号的圆圈,就可以看到对话框了。

在对话框里输入“核心”这两个字并发送,就可以获取金融、地产、消费的超跌股名单。(请注意,字不要输错,不然公众号不会自动发送名单)

在对话框里输入“超跌股”这三个字并发送,就可以获取2021年以来股价超跌且最低点以来涨幅很小的个股名单。(请注意,字不要输错,不然公众号不会自动发送名单)

PS:想了解达哥的更多观点,或想和达哥交流,请关注微信公众号“道达号”。

(张道达)

根据国家有关部门的最新规定,本手记不涉及任何操作建议,入市风险自担。

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系